- نویسنده: علیرضا لهفتان

- مهاجرت به کانادا

درخواست مشاوره رایگان مهاجرت

مالیاتها یا تکسهای پرداختی شهروندان و ساکنان کانادا یکی از مهمترین منابع درآمدی دولت این کشور هستند و طبق آخرین آمارهای موجود مردم کانادا در سال رقمی برابر با ۲۰۰ میلیارد دلار مالیات پرداخت میکنند. در این کشور انواع مختلفی از مالیات دریافت میشود که از میان آنها میتوان به مالیات بر درآمد، کالاها و خدمات، مسکن، ارزش افزود و ... اشاره کرد که در ادامه با جزئیات آنها آشنا خواهید شد. در کانادا بر خلاف برخی کشورها؛ هر استان و قلمرویی دارای نرخ مالیات مخصوص به خود است. به عنوان مثال نرخ مالیات در استان انتاریو بسته به میزان درآمد افراد بین ۵.۰۵ تا ۱۳.۱۶ درصد متغیر است اما این میزان برای استان آلبرتا ۱۰ تا ۱۵ درصد میباشد. شما در کانادا میتوانید مالیات خود را به ۶ روش مختلف پرداخت کنید که به صورت کامل به تمام آنها خواهیم پرداخت. در کانادا نیز مانند سایر کشورها افراد در صورت داشتن تخلف مالیاتی باید جریمه پرداخت کنند.

اما انواع مالیات کدامند و چگونه باید آنها را پرداخت کرد؟ نرخ آن در سال ۲۰۲۴ چقدر است و آیا میتوان میزان آن را کاهش داد؟ چگونه اظهارنامه مالیاتی ارسال کنیم؟ تکس فری در کانادا به چه صورتی است؟ اگر شما هم برای مهاجرت به کانادا مانند بسیاری از افراد پاسخ این سوالات را نمیدانید؛ در این صورت شما را به خواندن ادامه این مقاله دعوت میکنیم.

انواع مالیات در کانادا

در کانادا نیز مانند اکثر کشورهای جهان انواع مختلفی از مالیات وجود که در ادامه با جزئیات آنها آشنا میشوید:

مالیات بر درآمد

مالیات بر درآمد همانطور که از نام آن پیداست به مالیاتی گفته میشود که افراد باید در ازای درآمدی که بدست میآورند؛ پرداخت کنند. این میزان در هر استان و قلمرو متفاوت است و نمیتوان یک نسخه کشوری برای آن در نظر گرفت. به عنوان مثال در استان انتاریو افراد با درآمد ۵۱،۴۴۶ تا ۱۰۲،۸۹۴ دلار باید ۹.۱۵% مالیات پرداخت کنند. یا مثلا در استان کبک نرخ مالیات برای کسانی که سالانه بین ۱۰۳،۵۴۵ تا ۱۲۶،۰۰۰ دلار درآمد دارند؛ ۲۴% است.

مالیات بر کالاها و خدمات

شهروندان کانادایی برای استفاده از کالاها و خدمات مالیات پرداخت میکنند. در مجموع نیز این نوع مالیات به دو صورت مالیات کالاها و خدمات دولت فدرال (GST) و فروش استانی (PST) اعمال میشود. در برخی استانها GST و PST با هم ترکیب شده و مالیاتی با عنوان فروش هماهنگ (HST) را ایجاد میکنند. توجه داشته باشید که مالیات بر فروش استانی یا همان PST در برخی استانها مورد استفاده قرار نمیگیرد. همانگونه که اشاره شد مالیات بر کالاها و خدمات در دو سطح فدرال و استانی اعمال شده و در نتیجه نرخ آن ممکن است استان به استان متفاوت باشد. قیمت نهایی کالاها یکی از مواردی است که ممکن است برای کسانی که به تازگی وارد کانادا شدهاند کمی گیچکننده باشد. زیرا در کانادا بر خلاف بسیاری از کشورهای دنیا معمولا میزان مالیات بر فروش در قیمت اعلامشده کالاها لحاظ نمیشود و در نتیجه افراد مصرف کننده اغلب در هنگام خرید کالا یا استفاده از خدمات باید بین ۵ تا ۱۵ درصد بیشتر از قیمت ذکر شده هزینه بپردازند.

مالیات بر مسکن

اگر مالک خانهای در کانادا هستید، در این صورت باید برای آن مالیات بر مسکن پرداخت کنید. نرخ این نوع مالیات نیز مانند سایر برنامههای مالیاتی کانادا در هر استان متفاوت است. توجه داشته باشید که مالیات بر مسکن تنها در سطح استانی اعمال میشود. با اینکه هیچ فردی کانادایی علاقهای به پرداخت این نوع مالیات ندارد اما افراد با پرداخت آن میتوانند از خدمات متعددی مانند برفروبی، آب و فاضلاب، جمعآوری زباله و حفاظت در برابر آتش بهرهمند شوند.

مالیات بر ارزش افزوده

مالیات بر ارزش افزوده یا VAT (مخفف Value Added Tax) نوعی مالیات است که دولتها به خاطر ارزش اضافهشده به کالاها و خدمات از خریداران دریافت میکنند. در حال حاضر نرخ مالیات بر ارزش افزوده در سطح فدرال ۵% است که بر روی اکثر کالاها و سرویسها اعمال میشود. با این حال اکثر خدمات بهداشتی، پزشکی، دندانپزشکی، کمک حقوقی، اجاره بلندمدت مسکن، آموزش موسیقی و برخی از سرویسهای مراقبت از کودکان معاف از پرداخت چنین مالیاتی هستند.

مالیات شرکتی

شرکتها در کانادا (دولتی و غیرانتفاعی) هم بر داراییها و هم بر سودی که در طول سال بدست میآورند؛ مالیات پرداخت میکنند. دارندگان کسبوکارها این نوع مالیات را باید در دو سطح استانی و فدرال پرداخت کنند و در مجموع عواملی مانند نوع و اندازه یک کسبوکار و استانی که در آن فعالیت دارد نیز بر نرخ آن تاثیر میگذارند.

مالیات انتقال زمین

وقتی خانه یا زمینی را در کانادا (به جز آلبرتا و ساسکاچوان) خریداری میکنید؛ در این صورت باید مالیات انتقال زمین یا LTT (مخفف Land Transfer Tax) پرداخت کنید. توجه داشته باشید که در حین انتقال تنها فرد خرید مالیات میپردازد و هیچ مالیاتی بر عهده فروشنده نیست. این نوع مالیات بر خلاف مالیات مسکن باید به صورت یکجا پرداخت شود. نرخ مالیات بر انتقال زمین نیز در هر ایالت متفاوت است.

مالیات بر سود سرمایهای

در کانادا ۵۰% از ارزش هر گونه سود بدست آمده از سرمایه مشمول مالیات میشود. اگر سرمایه یا دارایی فعلی خود را با قیمتی بالاتر از آنچه خریداری کردهاید به فرد یا شرکت دیگری بفروشید؛ در چنین حالتی باید در اظهارنامه مالیاتی خود ۵۰% از سود کسب شده را به رقم درآمد خود اضافه کنید. در مجموع میزان مالیات اضافی که افراد برای سود سرمایه خود پرداخت میکنند نیز به میزان و منابع درآمدی آنها بستگی دارد. توجه داشته باشید که این نوع مالیات زمانی اعمال میشود که دارایی یا سرمایه خود را با سود بفروشید.

مالیات خود اشتغالی

بر خلاف کارمندان؛ افرادی که دارای کسبوکاری مستقل هستند باید خود به صورت مستقیم یک اظهارنامه مالیاتی ایجاد کرده و آن را به آژانس مالیات کانادا (CRA) بفرستند. میزان مالیات خود اشتغالی نیز بستگی به هر دو قوانین فدرال و استانی دارد و برای محاسبه آن بهتر است با اداره مالیاتی ایالت خود تماس گرفته یا از یک ماشین حساب مالیاتی استفاده کنید. توجه داشته باشید که افراد خویش فرما حتما باید تمام هزینهها و درآمدهای مرتبط با کسبوکار خود را در اظهارنامه مالیاتی بگنجانند زیرا گاهی اوقات ممکن است برخی هزینهها مشمول معافیت مالیاتی شوند. اگر به صورت خویشفرما کار میکنید؛ در این صورت تنها تا 17 ژوئن 2024 فرصت دارید اظهارنامه مالیاتی خود را ارسال کنید. با این حال بهتر است به منظور محاسبه مانده بدهی (در صورت وجود) و جلوگیری از جریمه دیرکرد در پرداخت؛ اظهارنامه خود را تا قبل از ۳۰ آپریل تکمیل و ثبت کنید.

مالیات خودرو

در کانادا خودرو نیز مانند اکثر اقلام و کالاهای مصرفی مشمول مالیات میشود. نرخ مالیات بر خودرو بستگی به استان محل زندگی و قیمت آن دارد. با این حال معمولا نرخ این نوع مالیات حدود ۱۵% است و اگر دارای ماشین لوکس باشید نیز ممکن است حتی تا ۲۰% از شما مالیات دریافت شود. برای محاسبه مالیات خودرو میتوانید از وبسایت Hellosafe استفاده کنید. در ادامه نوع و نرخ مالیات خودرو در کانادا را به تفکیک استان و قلمرو مشاهده میکنید:

مالیات بر ارث

در کانادا مالیات بر ارث وجود ندارد. به عنوان مثال اگر خانهای به شما به ارث برسد در این صورت نیاز نیست برای آن مالیات پرداخت کنید. اما اگر قصد فروش خانه مورد نظر را دارید و از زمانی که آن را به ارث بردهاید ارزش آن نیز افزایش پیدا کرده باشد، در چنین شرایطی ممکن است مشمول پرداخت مالیات بر عواید سرمایهای شوید. توجه داشته باشید که اگر خانه موروثی محل سکونت اصلی شما باشد، شاید از شما مالیاتی دریافت نشود. اگر خانهای را با وام مسکن معکوس به ارث بردهاید، در این صورت نیز شما به عنوان ورثه باید وام را تسویه کنید و حتی ممکن است برای بازپرداخت وام مسکن مجبور به فروش خانه خود شوید. محاسبه مالیات بر ارث و قوانین مرتبط با آن کمی پیچیده هستند و در نتیجه بهتر است برای جلوگیری از هر گونه مشکلی و گرفتن بهترین تصمیم از یک فرد متخصص در امور حقوقی مشورت بگیرید.

مالیات رمز ارز

بله در کانادا رمز ارزها (بیتکوین، اتریوم و ...) نیز شامل مالیات میشوند و در مجموع نیز شما در ازای خرید، فروش، تبدیل رمز ارزها به یکدیگر (مثلا تبدیل بیتکوین به اتریوم) باید مالیات بر عواید سرمایهای یا همان GST پرداخت کنید. در کانادا چیزی به عنوان نرخ مالیات بر سود سرمایه کوتاه یا بلند مدت وجود ندارد. در عوض مالیات سود سرمایه بدستآمده از ارز دیجیتال با همان نرخ مالیات بر درآمد فدرال و استانی محاسبه میشود. توجه داشته باشید که افرادی که به صورت هولدر (Holder) فعالیت میکنند؛ تنها 50 درصد از کل سود سرمایه رمز ارزهای آنها مشمول مالیات میشود اما این میزان برای تریدرهای حرفهای که به صورت روزانه در حال معامله ارز دیجیتال هستند 100٪ است.

فرض کنید شما دارای ۱۰۰،۰۰۰ دلار بیتکوین هستید و ارزش آن پس از یک سال به ۱۵۰،۰۰۰ دلار افزایش پیدا کند. در چنین حالتی اگر نرخ مالیات رمز ارز بر فرض مثال ۲۰ درصد باشد؛ در این صورت باید برای نصف سود بدست آمده که ۲۵،۰۰۰ (۲۵۰،۰۰۰ - ۵۰،۰۰۰) دلار است؛ مالیات بدهید که میزان آن در نهایت میشود ۵،۰۰۰ دلار. حال اگر مشغول تریدینگ هستید و روزانه ۱،۰۰۰ دلار سود بدست میآورید. در چنین حالتی نیز ۱۰۰ درصد این سود مشمول قانون مالیات ۲۰% میشود و باید برای آن ۲۰۰ دلار تکس بدهید.

مالیات فارکس

در کانادا معاملهکنندگان فارکس (Forex) نیز مالیات پرداخت میکنند. بر خلاف معاملهکنندگان رمز ارز که ۱۰۰% از سود آنها مشمول مالیات میشود؛ تریدرهای فارکس تنها برای ۵۰٪ از سود بدست آمده خود از این بازار مالیات میپردازند. به عنوان مثال اگر روزانه ۱۰۰ دلار از بازار فارکس سود بدست میآورید؛ در این صورت تنها باید برای ۵۰ دلار از آن مالیات بدهید.

مالیات فروش هماهنگ

مالیات بر فروش هماهنگ یا HST (مخفف Harmonized Sales Tax) نوعی مالیات بر ارزش افزوده است که توسط مصرفکنندگان و کسب و کارهای محلی پرداخت میشود. HST در واقع ترکیبی از مالیات فروش استانی (PST) و مالیات بر خدمات و کالاهای (GST) فدرال است. در حال حاضر ۵ استان نیوبرانزویک، نیوفاندلند، انتاریو، نوا اسکوشیا و جزیره پرنس ادوارد کانادا از فرمول HST و سایر استانهای نیز از GST استفاده میکنند.

مالیات افراد غیر مقیم در کانادا

افراد غیر مقیم (Non Resident) بر اساس درآمدی که از کشور کانادا بدست میآورند؛ باید مالیات پرداخت کنند. شکل مالیات و اطلاعاتی که افراد غیر مقیم باید در اظهارنامه خود وارد کنند نیز بستگی به نوع درآمد دارد. در مجموع افراد غیر مقیم علاوه بر مالیات فدرال فعلی باید یک مالیات اضافی 48٪ نیز پرداخت کنند. با این حال اگر شرکت یا سازمانی که از آن درآمد دارید در کشور کانادا ثبت دائمی شده باشد، در این صورت باید به جای مالیات اضافی (Surtax)، مالیات استانی یا منطقهای بپردازید. شما همچنین در کانادا برای برخی از انواع درآمد مانند اجاره پرداخت، سود سهام، واریزی بازنشستگی و پرداختهای OAS و RRSP مشمول 25 درصد مالیات تکلیفی (Withholding Tax) میشوید. علاوه بر این شما باید به کارفرمای کانادایی خود اطلاع دهید که فردی غیر مقیم هستید و همچنین کشور محل اقامت خود را نیز مشخص کنید. زیرا با انجام این کار میتوانید اطمینان حاصل کنید که میزان مالیات پرداختی شما درست است.

نرخ مالیات در کانادا به تفکیک استان

در کانادا هر استان و قلمرویی دارای نرخ مالیات مخصوص به خود است که جزئیات آنها به صورت زیر است:

۱. استان انتاریو

|

نرخ مالیات بر درآمد استان انتاریو در سال ۲۰۲۴ |

|

|

نرخ مالیات |

بازه درآمدی مشمول مالیات |

|

۵.۰۵% |

۵۱،۴۴۶ دلار یا کمتر |

|

۹.۱۵ % |

۵۱،۴۴۶ تا ۱۰۲،۸۹۴ دلار |

|

۱۱.۱۶ % |

۱۰۲،۸۹۴ تا ۱۵۰،۰۰۰ دلار |

|

۱۲.۱۶ % |

۱۵۰،۰۰۰ تا ۲۲۰،۰۰۰ دلار |

|

۱۳.۱۶ % |

۲۲۰،۰۰۰ دلار و بیشتر |

۲. استان کبک

|

نرخ مالیات بر درآمد استان کبک در سال ۲۰۲۴ |

|

|

نرخ مالیات |

بازه درآمدی مشمول مالیات |

|

۱۴ % |

۵۱،۷۸۰ دلار و کمتر |

|

۱۹ % |

۵۱،۷۸۰ تا ۱۰۳،۵۴۵ دلار |

|

۲۴ % |

۱۰۳،۵۴۵ تا ۱۲۶،۰۰۰ دلار |

|

۲۵.۷۵ % |

۱۲۶،۰۰۰ دلار و بیشتر |

۳. استان آلبرتا

|

نرخ مالیات بر درآمد استان آلبرتا در سال ۲۰۲۴ |

|

|

نرخ مالیات |

بازه درآمدی مشمول مالیات |

|

۱۰ % |

۱۴۸،۲۶۹ دلار و کمتر |

|

۱۲ % |

۱۴۸،۲۶۹تا ۱۷۷،۹۲۲ دلار |

|

۱۳ % |

۱۷۷،۹۲۲ تا ۲۳۷،۲۳۰ دلار |

|

۱۴ % |

۲۳۷،۲۳۰ تا ۳۵۵،۸۴۵ دلار |

|

۱۵ % |

۳۵۵،۸۴۵ دلار و بیشتر |

۴. استان بریتیش کلمبیا

|

نرخ مالیات بر درآمد استان بریتیش کلمبیا در سال ۲۰۲۴ |

|

|

نرخ مالیات |

بازه درآمدی مشمول مالیات |

|

۵.۰۶ % |

۴۷،۹۳۷ دلار و کمتر |

|

۷.۷ % |

۴۷،۹۳۷ تا ۹۵،۸۷۵ دلار |

|

۱۰.۵ % |

۹۵،۸۷۵ تا ۱۱۰،۰۷۶ دلار |

|

۱۲.۲۹ % |

۱۱۰،۰۷۶ تا ۱۳۳،۶۶۴ دلار |

|

۱۴.۷ % |

۱۳۳،۶۶۴ تا ۱۸۱،۲۳۲ دلار |

|

۱۶.۸ % |

۱۸۱،۲۳۲ تا ۲۵۲،۷۵۲ دلار |

|

۲۰.۵ % |

۲۵۲،۷۵۲ دلار و بیشتر |

۵. استان ساسکاچوان

|

نرخ مالیات بر درآمد استان ساسکاچوان در سال ۲۰۲۴ |

|

|

نرخ مالیات |

بازه درآمدی مشمول مالیات |

|

۱۰.۵ % |

۵۲،۰۵۷ دلار و کمتر |

|

۱۲.۵ % |

۵۲،۰۵۷ تا ۱۴۸،۷۳۴ دلار |

|

۱۴.۵ % |

۱۴۸،۷۳۴ دلار و بیشتر |

۶. استان جزیره پرنس ادوارد

|

نرخ مالیات بر درآمد استان جزیره پرنس ادوارد در سال ۲۰۲۴ |

|

|

نرخ مالیات |

بازه درآمدی مشمول مالیات |

|

۹.۶۵ % |

۳۲،۶۵۶ دلار و کمتر |

|

۱۳.۶۳% |

۳۲،۶۵۶ تا ۶۴،۳۱۳ دلار |

|

۱۶.۶۵ % |

۶۴،۳۱۳ تا ۱۰۵،۰۰۰ دلار |

|

۱۸ % |

۱۰۵،۰۰۰ تا ۱۴۰،۰۰۰ دلار |

|

۱۸.۷۵ % |

۱۴۰،۰۰۰ دلار و بیشتر |

۷. استان نیوفاندلند

|

نرخ مالیات بر درآمد استان نیوفاندلند در سال ۲۰۲۴ |

|

|

نرخ مالیات |

بازه درآمدی مشمول مالیات |

|

۸.۷ % |

۴۳،۱۹۸ دلار و کمتر |

|

۱۴.۵ % |

۴۳،۱۹۸ تا ۸۶،۳۹۵ دلار |

|

۱۵.۸ % |

۸۶،۳۹۵ تا ۱۵۴،۲۴۴ دلار |

|

۱۷.۸ % |

۱۵۴،۲۴۴ تا ۲۱۵،۹۴۳ دلار |

|

۱۹.۸ % |

۲۱۵،۹۴۳ تا ۲۷۵،۸۷۰ دلار |

|

۲۰.۸ % |

۲۷۵،۸۷۰ تا ۵۵۱،۷۳۹ دلار |

|

۲۱.۳ % |

۵۵۱،۷۳۹ تا ۱،۱۰۳،۴۷۸ دلار |

|

۲۱.۸ % |

۱،۱۰۳،۴۷۸ و بیشتر |

۸. استان نیوبرانزویک

|

نرخ مالیات بر درآمد استان نیوبرانزویک در سال ۲۰۲۴ |

|

|

نرخ مالیات |

بازه درآمدی مشمول مالیات |

|

۹.۴ % |

۴۹،۹۵۸ دلار و کمتر |

|

۱۴ % |

۴۹،۹۵۸ تا ۹۹،۹۱۶ دلار |

|

۱۶ % |

۹۹،۹۱۶ تا ۱۸۵،۰۶۴ دلار |

|

۱۹.۵ % |

۱۸۵،۰۶۴ دلار و بیشتر |

۹. استان نوا اسکوشیا

|

نرخ مالیات بر درآمد نوا اسکوشیا در سال ۲۰۲۴ |

|

|

نرخ مالیات |

بازه درآمدی مشمول مالیات |

|

۸.۷۹ % |

۲۹،۵۹۰ دلار و کمتر |

|

۱۴.۹۵ % |

۲۹،۵۹۰ تا ۵۹،۱۸۰ دلار |

|

۱۶.۶۷ % |

۵۹،۱۸۰ تا ۹۳،۰۰۰ دلار |

|

۱۷.۵ % |

۹۳،۰۰۰ تا ۱۵۰،۰۰۰ دلار |

|

۲۱ % |

۱۵۰،۰۰۰ دلار و بیشتر |

۱۰. استان منیتوبا

|

نرخ مالیات بر درآمد استان منیتوبا در سال ۲۰۲۴ |

|

|

نرخ مالیات |

بازه درآمدی مشمول مالیات |

|

۱۰.۸ % |

۴۷،۰۰۰ دلار و کمتر |

|

۱۲.۷۵ % |

۴۷،۰۰۰ تا ۱۰۰،۰۰۰ دلار |

|

۱۷.۴ % |

۱۰۰،۰۰۰ دلار و بیشتر |

۱۱. قلمروهای شمال غرب

|

نرخ مالیات بر درآمد قلمروهای شمال غرب در سال ۲۰۲۴ |

|

|

نرخ مالیات |

بازه درآمدی مشمول مالیات |

|

۵.۹ % |

۵۰،۵۹۷ دلار و کمتر |

|

۸.۶ % |

۵۰،۵۹۷ تا ۱۰۱،۱۹۸ دلار |

|

۱۲.۲ % |

۱۰۱،۱۹۸ تا ۱۶۴،۵۲۵ دلار |

|

۱۴.۰۵ % |

۱۶۴،۵۲۵ دلار و بیشتر |

۱۲. قلمرو یوکان

|

نرخ مالیات بر درآمد قلمرو یوکان در سال ۲۰۲۴ |

|

|

نرخ مالیات |

بازه درآمدی مشمول مالیات |

|

۶.۴ % |

۵۵،۸۶۷ دلار و کمتر |

|

۹ % |

۵۵،۸۶۷ تا ۱۱۱،۷۳۳ دلار |

|

۱۰.۹ % |

۱۱۱،۷۳۳ تا ۱۷۳،۲۰۵ دلار |

|

۱۲.۸ % |

۱۷۳،۲۰۵ تا ۵۰۰،۰۰۰ دلار |

|

۱۵% |

۵۰۰،۰۰۰ دلار و بیشتر |

۱۳. قلمرو نوناووت

|

نرخ مالیات بر درآمد قلمرو نوناووت در سال ۲۰۲۴ |

|

|

نرخ مالیات |

بازه درآمدی مشمول مالیات |

|

۴ % |

۵۳،۲۶۸ دلار و کمتر |

|

۷ % |

۵۳،۲۶۸ تا ۱۰۶،۵۳۷ دلار |

|

۹% |

۱۰۶،۵۳۷ تا ۱۷۳،۲۰۵ دلار |

|

۱۱.۵% |

۱۷۳،۲۰۵ دلار و بیشتر |

تکس فری در کانادا

تکس فری یا Tax Free اشاره به حالتی دارد که افراد در آن نیاز نیست مالیات پرداخت کنند. به عنوان مثال حساب پسانداز بدون مالیات یا TFSA (مخفف Tax-free Savings Account) طرحی برای افراد بالای ۱۸ سال با شماره بیمه اجتماعی معتبر (SIN) است که با استفاده از آن میتوان بدون پرداخت مالیات و به صورت مادامالمعر پول پسانداز کرد. هر مبلغ واریزی به این طرح و حتی سود بدستآمده از TFSA نیز معمولا معاف از مالیات هستند. یا به عنوان نمونه اگر ملکی که محل سکونت اصلی شما است را بفروشید، در این صورت به احتمال زیاد برای سودی که از فروش بدست میآورید، مالیات پرداخت نخواهید کرد. مثال دیگر دانشجویان در حال تحصیل در کانادا به شرطی که اشتغال به کار دانشجویی نداشته و منبع دریافت درآمد چه از داخل و چه از خارج را نداشته باشند.

کمک هزینه کودک در کانادا (CCB) که به صورت ماهانه به خانوادههای واجد شرایط دارای فرزند ۱۸ سال پرداخت میشود نیز معاف از مالیات است. بر اساس طرح CCB در سال ۲۰۲۴ - ۲۰۲۳ خانوادهها میتوانند برای هر فرزند تا 7,437 دلار دریافت کنند. همچنین افرادی که هدیه دریافت میکنند یا در قرعهکشی برنده میشوند نیز معمولا نیازی به پرداخت مالیات ندارند. در سال ۲۰۲۳ افراد با درآمد کمتر از ۱۵،۰۰۰ دلار در سال معاف از مالیات بودند که این میزان ممکن است به زودی تغییر کند. موارد معافیت مالیاتی بسیار زیاد هستند و برای اطلاع دقیقتر در رابطه با آنها میتوانید با کارشناسان ما تماس بگیرید.

نحوه پرداخت مالیات در کانادا

پرداخت مالیات در کشور کانادا به روشهای گوناگونی انجام میشود که جزییات آنها به صورت زیر است:

۱. پرداخت مستقیم بانکی: برخی از بانکها و مؤسسات اعتباری در کانادا به شما اجازه میدهند تا به صورت مستقیم و زمانبندیشده مالیات خود را از حساب بانکی خود به CRA یا همان آژانس مالیاتی کانادا انتقال دهید. گزینهها و خدمات موجود به بانک یا موسسه اعتباری شما بستگی دارد و پرداختها مستقیماً از حساب بانکی شما انجام میشوند. در این روش وضعیت حساب مالیاتی شما تا ۳ روز پس از واریز بهروز میشود. پول واریزی شما نیز در ۱ یا ۲ روز کاری به حالت «پرداخت شده» در سامانه بانکی تغییر پیدا میکند.

۲. دبیت کارت: همان کارتهای بانکی معمولی هستند که افراد برای خرید از آنها استفاده میکنند. توجه داشته باشید که برای پرداخت با سرویس MyPayment آژانس مالیات کانادا تنها باید از دبیت کارت استفاده کنید و امکان استفاده از کارتهای اعتباری (Credit Card) وجود ندارد. در این روش نیز حساب CRA شما حداکثر تا 3 روز کاری پس از پرداخت بهروز می شود.

۳. کارت اعتباری: با استفاده از کارتهای اعتباری و از طریق برخی از ارائهدهندگان خدمات بانکی شخص ثالث میتوانید بدهی مالیاتی خود را به CRA بپردازید. شرکت ارائهدهنده در ازای هر تراکنش مالی از حساب شما کارمزد کسر میکند. برای انجام این کار بهتر است از سامانه PaySimply استفاده کنید زیرا در حال حاضر سایر پلتفرمها مورد تایید CRA نیستند. در این روش مدت زمان مشاهده وضعیت «پرداخت شده» در سیستم بانکی بستگی به نوع ارائهدهنده سرویسهای اعتباری دارد و معمولا پس از ۲ تا ۳ روز کاری وضعیت حساب CRA شما تغییر میکند.

۴. پرداخت از طریق چک: شما میتوانید با چک هم مالیات خود را بپردازید و انجام این کار از طریق هر بانک یا موسسه اعتباری معتبری امکانپذیر است. در این روش پرداختها به صورت مستقیم از حساب بانکی شما صورت گرفته و برای انجام آن نیاز به یک حواله بانکی دارید. پرداخت شما به محض تایید توسط کارمند بانک یا موسسه مالی ثبت شده و برای بهروز شدن حساب خود در CRA معمولا باید بین ۲ تا ۳ روز منتظر بمانید. شما همچنین میتوانید چک یا مجموعهای از چکها را از طریق پست ارسال کنید. در این حالت نیز ممکن است از شما حواله درخواست شود. بهروزرسانی وضعیت حساب در روش ارسال چک به اداره پست نیز حداکثر تا ۱۰ روز زمان میبرد و تاریخ تایید پرداخت نیز به زمان تحویل نامه بستگی دارد.

۵. پلتفرمهای انتقال پول: برخی از ارائهدهندگان خدمات شخص ثالث این امکان را به شما میدهند تا مالیات خود را از طریق Interac e-Transfer یا PayPal به حساب CRA واریز کنید. هزینه واریز پول توسط شرکت شخص ثالث دریافت میشود. توجه داشته باشید که وبسایتها و محصولات نرمافزاری ارائهدهنده چنین خدماتی مورد تایید CRA نیستند و تنها برای سهولت مورد استفاده قرار میگیرند. برای کسب اطلاع دقیقتر در مورد این شرکتها به صفحه “Payments to CRA” آژانس مالیات کانادا مراجعه کنید. زمان تایید پرداخت بستگی به نوع ارائهدهنده دارد و ثبت در CRA نیز بین ۲ تا ۳ روز زمان میبرد.

۶. وایر ترنسفر: نوعی سیستم پرداخت الکترونیکی است که مستقیما پول را از میان دو حساب بانکی منتقل میکند. افراد مقیم و غیر مقیم میتوانند از این روش پرداخت استفاده کنند. با این حال ممکن است بانکها یا مؤسسات اعتباری محل سکونت شما از روش Wire Transfer پشتیبانی نکنند.

نحوه ارسال اظهارنامه مالیاتی در کانادا

شما برای ارسال اظهارنامه مالیاتی خود به آژانس درآمد کانادا باید به یکی از دو روش زیر اقدام کنید:

روش آنلاین: سریعترین و سادهترین روش تشکیل پرونده مالیاتی آنلاین است. قبل از ثبت اظهارنامه مالیاتی مطمئن شوید که اطلاعات CRA شما بهروز است. این اطلاعات شامل مواردی مانند آدرس پستی، وضعیت تأهل و ... میشود.

|

روشهای پرداخت آنلاین مالیات |

|

|

نرمافزار مالیاتی مورد تایید (NETFILE) |

نرمافزارها و برنامههای مالیاتی تایید شده از سرویس امن NETFILE برای ارسال آنلاین مالیات بر درآمد و اظهارنامه به CRA استفاده میکنند. برای اقدام از طریق این نرمافزارها نیاز به کد دسترسی NETFILE دارید. |

|

پر کردن خودکار اظهارنامه (Auto-fill my return) |

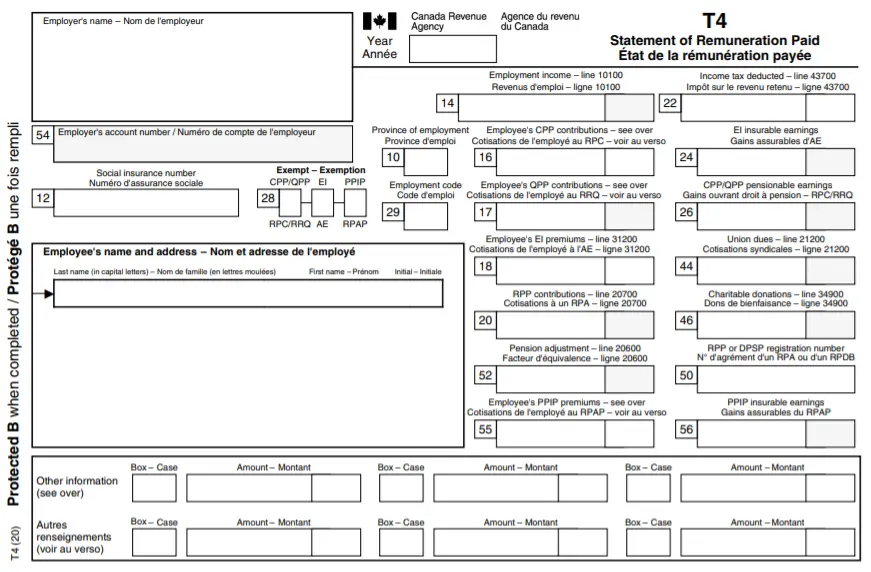

شما یا شرکتهای ارائهدهنده خدمات مالیاتی میتوانید از این سرویس امن CRA برای تکمیل بخشهایی از اظهارنامه خود در سال مالیاتی فعلی استفاده کنید. در این روش اطلاعاتی از فیشهای مالیاتی، مبالغ انتقالی، فرمهای T4 و یک سری اطلاعات مرتبط با پسانداز بازنشستگی به صورت خودکار تکمیل میشوند. برای استفاده از قابلیت Auto-fill my return باید:

|

|

استفاده از سرویس EFILE از طریق یک ارائهدهنده مجاز |

یک ارائهدهنده مجاز خدمات مالیاتی میتواند با استفاده از سرویس EFILE اظهارنامه شما را به صورت آنلاین تکمیل کرده و به CRA بفرستد. |

روش پستی: شما میتوانید اظهارنامه مالیاتی خود را به صورت کاغذی تکمیل و ثبت کنید. با این حال رسیدگی به اظهارنامه کاغذی معمولا نیاز به زمان بیشتری دارد و در نتیجه توصیه میشود که از روش آنلاین استفاده کنید. توجه داشته باشید که افراد غیر مقیم تنها میتوانند از روش پستی اقدام به ثبت اظهارنامه کنند.

برای ارسال اظهارنامه از طریق پست باید مراحل زیر را دنبال کنید:

۱. با دقت تمام اطلاعات مالیات خود را در اظهارنامه کاغذی وارد کنید.

۲. مطمئن شوید که اظهارنامه خود را دقیقا باید به کدام مرکز پستی بفرستید.

۳. اظهارنامه مالیاتی تکمیل شده خود را به مرکز مالیاتی مد نظر پست کنید.

نکته: اگر میخواهید اظهارنامه مالیاتی اشخاص دیگری را پست کنید؛ در این صورت حتما هر یک را در پاکتی جداگانه قرار دهید. با این حال اگر برای فردی بیش از یک اظهارنامه ارسال میکنید، همه آنها را در یک پاکت قرار دهید.

جرائم مالیاتی در کانادا

دولت کانادا افرادی که مالیات پرداخت نمیکنند و یا در انجام آن دچار دیرکرد میشوند را مورد جریمه قرار میدهد. اگر بدهی مالیاتی دارید، در این صورت به ازای هر ماه که میگذرد باید جریمه و سود دیرکرد پرداخت کنید. اگر برای سال مالیاتی 2023 بدهی مالیاتی دارید و نمیتوانید آن را در مهلت مقرر پرداخت کنید، CRA از تاریخ 1 می 2024 به ازای هر مبلغ پرداخت نشده از شما سود ترکیبی روزانه دریافت خواهد کرد. در حال حاضر جریمه دیرکرد پرداخت مالیات ۵% از بدهی شما در سال ۲۰۲۳ است که به ازای هر ماه دیرکرد ۱% به آن افزوده میشود و این روش از جریمه تا ۱۲ ماه ادامه پیدا میکند. در صورت تاخیر در پرداخت اقساط مالیات یا واریز کمتر از مبلغ تعیین شده نیز ممکن است مجبور به پرداخت جریمه شوید.

CRA تنها در صورتی جریمه اقساط را اعمال میکند که هزینه بهره اقساط شما برای سال 2024 بیش از 1000 دلار باشد. اگر واقعا به دلایل مختلفی نمیتوانید مالیات خود را بپردازید؛ در این صورت با ارسال نامه و با داشتن مدارک محکم میتوانید از CRA بخواهید که از جریمهها یا بهرههای دریافتی آنها چشمپوشی کند. در چنین شرایطی CRA برای شما تخفیف مالیاتی در نظر خواهد گرفت. در مجموع اکیدا توصیه میشود که به منظور جلوگیری از هر گونه مشکلی؛ مالیات خود را به صورت کامل و در موعد مشخص شده به آژانس مالیات کانادا بپردازید.

نکته: اگر بدهی مالیاتی دارید؛ باز هم در مهلت تعیین شده اظهارنامه خود را به CRA بفرستید زیرا با انجام این کار حداقل از پرداخت جریمه تاخیر در ارسال اظهارنامه جلوگیری میکنید.

ماشین حساب مالیاتی در کانادا

محاسبه میزان مالیات با توج با برخی پیچیدگیهای موجود میتواند گاهی اوقات دشوار باشد. با این حال ماشینحسابهای آنلاین مختلفی وجود دارد که انجام این کار را بسیار ساده میکنند و مهمترین آنها عبارتند از:

۱. وبسایت EY: یکی از بهترین وبسایتها برای محاسبه میزان مالیات در کشور کانادا است و تنها با وارد کردن میزان درآمد سالانه خود میتوانید نرخ مالیات آن را به تفکیک استان و قلمرو محاسبه کنید. نکته مثبت در رابطه با وبسایت EY این است که آخرین قوانین آژانس درآمد کانادا در سال ۲۰۲۴ در آن اعمال شده است.

۲. وبسایت Turbotax: یک ماشین حساب پیشرفته مالیاتی است که با استفاده از فیلترهای موجود در آن میتوانید به صورت دقیق میزان مالیات استانی و فدرال خود در سال مالیاتی ۲۰۲۴ - ۲۰۲۳ را محاسبه کنید. فیلترهای وبسایت Turbotax شامل مواردی مانند نام استان، میزان دستمزد یا درآمد، درآمد خوداشتغالی، میزان کمک به طرح RRSP و ... میشود.

چگونه نرخ مالیات در کانادا را کاهش دهیم؟

با استفاده از روشهای زیر میتوانید نرخ مالیات در این کشور را کاهش دهید:

دریافت مشاوره: قطعا با گرفتن مشاوره از افراد متخصص در این حوزه میتوانید با جزییات روشهای کاهش مالیات بهتر آشنا شوید.

پلن RRSP: طرح پسانداز بازنشستگی ثبتشده یا RRSP (مخفف Registered Retirement Saving Plan) پلنی است که شما با ایجاد و ثبت آن میتوانید برای آینده خود و همسر قانونی خود پسانداز جمعآوری کنید. نکته مثبت در رابطه با RRSP این است که کمکهای شما به این طرح میتواند مالیاتهای شما را تا حد قابل توجهی کاهش دهند. توجه داشته باشید که تنها تا زمانی که سرمایه شما در این طرح باقی بماند میتوانید از معافیت یا کاهش مالیاتی بهرهمند شوید.

تقسیم درآمد: در این روش که به آن Income Splitting نیز میگویند؛ افراد با تقسیم درآمد خود میان اعضای خانواده میتوانند نرخ مالیات را کاهش دهند. فرض کنید در استان انتاریو زندگی میکنید و از کسبوکار خود سالانه ۲۳۰ هزار دلار درآمد دارید. حال اگر همسر خود را نیز در کسبوکار و درآمدتان شریک کنید؛ در این صورت میزان درآمد سالانه هر یک شما ۱۱۵،۰۰۰ دلار میشود و در مجموع نیز با این استراتژی ۲۶۰۰ دلار سود خواهید کرد.

استفاده از سیستم REIT: صندوق سرمایهگذاری املاک و مستغلات یا REIT (مخفف Real Estate Investment Trust) نوعی صندوق مالی است که از طرحهای مختلفی تشکیل شده و افراد با سرمایهگذاری در آن میتوانند از معافیت و کاهش مالیات بهرهمند شوند.

نکاتی در رابطه با پرداخت مالیات در کانادا

کسانی که به کانادا مهاجرت کرده و مشمول پرداخت مالیات میشوند؛ بهتر است حتما به نکات زیر توجه کنند:

- کسانی که تخلف مالیاتی انجام میدهند؛ مشمول پرداخت جریمه میشوند.

- برای اطلاعات دقیقتر در مورد قوانین مالیاتی و آخرین تغییرات صورت گرفته تنها به منابع رسمی مراجعه کنید.

- هر درآمد، استان، خدمات و کالایی دارای نرخ مالیات مخصوص به خود است.

- برای محاسبه سریعتر مالیات بهتر است از ماشین حساب مالیاتی استفاده کنید.

- برخی قوانین و نرخ مالیاتی معمولا هر سال تغییر میکنند.

- اگر پرونده مالیاتی پیچیدهای دارید یا شامل جریمههای سنگینی شدهاید؛ در این صورت بهتر است از یک وکیل کمک بگیرید.

- در هنگام تکمیل اطلاعات اظهارنامه مالیاتی بسیار دقت کنید.

- در صورت امکان از روشهای کاهش مالیات استفاده کنید.

سوالات متداول مالیات در کانادا | انواع مالیات، نرخ مالیات، معافیتها و...

چه کسانی در کانادا معاف از مالیات هستند؟

گیرندگان هدیه، دریافت کننده کمکهزینه کودک، افراد کم درآمد، برندگان قرعهکشی و دریافتکنندگان بورسیه از جمله کسانی هستند که در این کشور مالیات پرداخت نمیکنند.

در کدام استان کانادا مالیاتی کمتری دریافت میشود؟

تا لحظه نگارش این مقاله در مارس ۲۰۲۴، استان انتاریو دارای پایینترین نرخ مالیات در کانادا است.

آیا کانادا دارای قوانین مالیاتی سختگیرانهای است؟

بله در مجموع کانادا نسبت به اکثر کشورهای عضو OECD در رابطه با مالیات دارای قوانین پیچیده و سختگیرانهای است.

نرخ مالیات در کانادا چند درصد است؟

هر استان و قلمرویی دارای نرخ مالیات خاص خود است و نمیتوان یک میزان کلی برای آن در نظر گرفت. با این حال میتوان با گرفتن میانگین از تمام استانها به عدد نسبی ۳۳ درصد رسید.

چه مواردی در کانادا معاف از مالیات هستند؟

برخی اقلام خوراکی، دام و احشام، بخش قابل توجهی از داروها (استامینوفن، آسپرین و ...)، محصولات کشاورزی، بسیاری از تجهیزات پزشکی (ویلچر و...) و اقلام صادراتی از جمله مواردی هستند که معاف از مالیات میباشند.

آیا نرخ مالیات در کانادا بالاست؟

بله، نرخ مالیات در کانادا نسبت به اکثر کشورهای دنیا بالا است. آمار منتشر شده توسط وبسایت نشان میدهد که کانادا از لحاظ بالا بودن نرخ مالیات در رتبه ۲۵ جهان قرار دارد. با این حال میزان آن همچنان نسبت به کشورهای توسعهیافتهای مانند آمریکا، فنلاند، دانمارک، ژاپن، اتریش، اسپانیا و آلمان پايینتر است.

CRA چیست؟

آژانس درآمد کانادا یا CRA (مخفف Canada Revenue Agency) نام سازمانی است که وظیفه مدیریت امور مالیاتی این کشور در تمام استانها را برعهده دارد.

Tax Return چیست؟

اظهارنامه مالیاتی (Tax Return) فرمی اجباری است که شهروندان کانادایی باید در هر سال مالیاتی به وبسایت اداره مالیات این کشور ارسال کنند.

آیا افرادی که خارج از کانادا ساکن هستند نیز باید مالیات کنند؟

افراد غیر مقیم با منبع درآمدی از کشور کانادا در اکثر موارد باید مالیات پرداخت کنند؛ مگر اینکه تمام یا بخشی از آن درآمد طبق قوانین موجود معاف از مالیات باشد.

قانون ۹۰٪ مالیاتی کانادا چیست؟

اگر فردی غیر مقیم هستید و حداقل 90 درصد از درآمد خالص خود را در کانادا به دست آوردهاید، در این صورت دولت به شما حق دریافت اعتبار مالیاتی غیرقابل استرداد میدهد. قانون ۹۰% این امکان را به افراد غیر مقیم که با درآمد کمتر از 15705 دلار هیچگونه مالیاتی پرداخت نکنند.

آیا دانشجویان در کانادا مالیات پرداخت میکنند؟

دانشجویان بینالمللی در کانادا ممکن است مجبور به پرداخت مالیات بر حقوق بدست آمده از کار تدریس، انجام پژوهشهای دانشگاهی، سایر مشاغل و درآمد سرمایهگذاری یا هر کسبوکار دیگری شوند. علاوه بر این دانشجویان باید درآمدی که از خارج از کانادا دریافت میکنند را نیز به اداره مالیاتی گزارش دهند.

مالیات در کانادا صرف چه اموری میشود؟

دولت کانادا مالیات دریافتی از شهروندان را صرف اموری مانند ایجاد و نوسازی امکانات و تجهیزات عمومی، بهبود وضعیت مراقبتهای بهداشتی بیمارستانها و ارائه کمکهزینههای مالی به مدارس میکند.

کدام استانهای کانادا مالیات بر فروش ندارند؟

قلمروهای شمال غرب، یوکان و نوناووت مالیات بر فروش ندارند و تنها GST از شهروندان جمعآوری میشود.

دیدگاه ها (0 پاسخ)