- نویسنده: علیرضا لهفتان

- مهاجرت به استرالیا

درخواست مشاوره رایگان مهاجرت

تمام افراد شاغل در استرالیا باید مالیات پرداخت کنند و نرخ آن بستگی به میزان درآمد آنها دارد. در مجموع نیز قانونی کلی در این رابطه وجود دارد که بر اساس آن هر چه میزان درآمدتان بیشتر باشد؛ میزان مالیات پرداختی شما نیز به همان نسبت افزایش پیدا میکند. البته انواع دیگری از مالیات نیز وجود دارد که با جزییات کامل به تمام آنها خواهیم پرداخت.

در این کشور سازمانی به نام اداره مالیاتی استرالیا یا ATO (مخفف Australian Tax Office) مسئولیت دریافت مالیات سالانه از شهروندان را بر عهده دارد. سال مالیاتی در استرالیا نیز از روز اول ماه جولای شروع شده و در تاریخ 30 ژوئن پایان مییابد. مالیات یکی از مهمترین منابع درآمدی دولت استرالیا است.

اما انواع مالیات در استرالیا کدامند و نرخ آنها چقدر است؟ آیا میتوان میزان آن را کاهش داد؟ نحوه پرداخت به چه صورتی است؟ جرایم آن چگونه اعمال میشوند؟ اگر شما هم مانند بسیاری از افراد قصد مهاجرت به استرالیا را دارید اما پاسخ این سوالات را نمیدانید؛ در این صورت شما را به خواندن ادامه این مقاله دعوت میکنیم.

مشخصات سیستم مالیاتی استرالیا

درآمد مشمول مالیات شما به محدودهها یا «براکتها» تقسیم میشود که هر کدام نرخ مالیات متفاوتی دارند. نرخ مالیات با افزایش درآمد شما افزایش مییابد. در استرالیا اگر درآمد شما در چند دسته قرار میگیرد، شما مجبور نخواهید بود که بالاترین نرخ را برای کل درآمد خود بپردازید. شما فقط نرخ مربوطه را برای هر بخش از درآمد خود در آن براکتها پرداخت خواهید کرد.

تغییرات در براکتها و نرخهای مالیاتی بعد از 1 ژوئیه 2024، کاهش مالیات را برای مالیاتدهندگان استرالیایی به همراه داشت.این تغییرات کدامند؟

- نرخ مالیات 19 درصد به 16 درصد کاهش یافتو

- نرخ مالیات 32.5 درصد به 30 درصد کاهش یافت.

- 37 درصد آستانه مالیات از 120000 دلار به 135000 دلار افزایش یافت.

- 45 درصد آستانه مالیات از 180000 دلار به 190000 دلار افزایش یافت.

مشخصات سیستم مالیاتی استرالیا به شرح زیر میباشد:

|

|

|

|

مسئول |

Australian Taxation Office (ATO) |

|

وبسایت |

|

|

سال مالیاتی |

1 جولای تا 30 ژوئن |

|

تاریخ سررسید اظهارنامه مالیاتی |

31 اکتبر |

|

آیا تمدید اظهارنامه مالیاتی امکان پذیر است؟ |

اگر اظهارنامه توسط یک نماینده مالیاتی ثبت شده ثبت شود، ممکن است بتوان آن را تمدید کرد. |

انواع مالیات در استرالیا

در استرالیا انواع مختلفی از مالیات از شهروندان دریافت میشود که در ادامه با مهمترین آنها آشنا میشوید:

مالیات بر درآمد در استرالیا

مالیات بر درآمد (Tax on income) رایجترین نوع مالیات در کشور استرالیا است که طیف وسیعی از کسبوکارها و مشاغل مختلف را در برمیگیرد. این نوع مالیات در سطح فدرال اعمال شده و مهمترین منبع درآمدی کشور استرالیا به شمار میآید. نرخ مالیات بر درآمد به شکل تصاعدی محاسبه میشود و در نتیجه افراد با درآمد بالاتر باید درصد بیشتری را به دولت پرداخت کنند.

فراموش نکنید که در استرالیا برخلاف برخی کشورها مالیات از تک تک افراد جامعه دریافت میشود و نه از خانوارها. افراد همچنین باید برای هر نوع سود سپرده یا مشارکتی دریافتی سالانه خود نیز مالیات پرداخت کنند.

توجه داشته باشید که افراد مقیم استرالیا (Residents) باید برای هر دو درآمد بدستآمده از منابع داخلی و خارجی مالیات بدهند. این در حالی است که افراد غیر مقیم (Non-residents) تنها مشمول پرداخت مالیات در ازای درآمد کسب شده از منابع داخلی کشور استرالیا هستند.

به یاد داشته باشید که در استرالیا هیچگونه مالیات اضافی، جایگزین یا اشکال دیگری از مالیات بر درآمد فردی وجود ندارد. اخیرا نیز دولت استرالیا قانونی را تصویب کرده است که بر اساس آن نرخ نهایی مالیات کاهش قابل توجهی داشته است.

در ادامه به نرخ مالیات بر درآمد استرالیا برای 2024-2025 به بعد (ساکنان) میپردازیم:

|

مالیات قابل پرداخت

|

نرخ |

میزان درآمد (دلاراسترالیا)

|

|

صفر |

0% |

0-18000

|

|

16سنت برای هر 1 دلار بیش از 18200 دلار |

16%

|

18,201 –45,000

|

|

4,288 دلار به علاوه 30 سنت برای هر 1 دلار بیش از 45,000 دلار |

30% |

45,001 –135,000

|

|

31,288 دلار به علاوه 37 سنت برای هر 1 دلار بیش از 135,000 دلار |

37% |

135,001 –190,000 |

|

51,638 دلار به علاوه 45 سنت برای هر 1 دلار بیش از 190,000 دلار |

45%

|

190,001 و بالاتر |

مالیات بر سود سرمایه

مالیات بر سود سرمایه یا CGT (مخفف Capital Gains Tax) نوعی مالیات است که بر سود بدستآمده از فروش داراییها (سهام، ملک و ...) اعمال شده و ارزیابی میزان آن نیاز به استفاده از یک سری دستورالعملها و قوانین خاص دارد. CGT همچنین شامل طیف بسیار گستردهای از داراییهای مشهود و غیرمشهود میشود. توجه داشته باشید که این نوع مالیات تنها زمانی دریافت میشود که ارزش داراییهای شما در هنگام فروش بیشتر از زمانی باشد که آن را خریداری کردید.

عوامل مختلفی مانند نوع کسبوکارها یا مدت زمانی که افراد مالک آنها هستند؛ میتوانند بر میزان CGT تأثیر بگذارند. برای مثال اگر شما به شکلی انحصاری در حال فعالیت در کسبوکاری هستید و میخواهید ملکی که بیش از 12 ماه قبل آن را خریداری کردید را بفروشید؛ در چنین حالتی مشمول 50٪ تخفیف مالیاتی میشوید. قوانین CGT اخیرا دچار تغییراتی مختلفی شدهاند. به عنوان مثال افراد غیر مقیم نمیتوانند از این تخفیف بهرهمند شوند.

مالیات بر کالاها و خدمات

مالیات بر کالاها و خدمات یا GST (مخفف Goods and Services Tax) نوعی مالیات بر مصرف با نرخ 10% است که ATO بر روی فروش اکثر کالاها و خدمات در استرالیا اعمال میکند. اداره مالیاتی استرالیا کسبوکارهای با گردش مالی سالانه حداقل 75،000 دلار را ملزم به پرداخت GST کرده و از آنها میخواهد تا هر سه ماه یک بار وضعیت GST خود در نزد ATO را بهروز کنند.

نکته مثبت راجع به این نوع مالیات این است که شامل برخی از کالاها، حوزهها و خدمات مانند غذا، صادرات، آموزش و بهداشت نمیشود. توجه داشته باشید که تمام مصرفکنندگان در استرالیا در هنگام خرید کالا یا استفاده از خدمات ملزم به پرداخت GST هستند. علاوه بر این تمام کسبوکارها یا افراد دارای شرکت که گردش مالی سالانه آنها بیش از یک مقدار مشخص است باید برای پرداخت GST در ATO ثبتنام کنند.

مالیات بر مزایای جانبی

مالیات بر مزایای جانبی یا FTB (مخفف Fringe Benefits Tax) مالیاتی است کارفرمایان باید برای مزایایی که به کارمندان و خانواده آنها یا سایر همکاران خود میدهند؛ پرداخت کنند. توجه داشته باشید که FBT جدای از مالیات بر درآمد بوده و تنها بر اساس ارزش مزایای ارائهشده محاسبه میشود.

شما به عنوان کارفرما باید تمام مزایای جانبی کسبوکار یا شرکت خود را بین تاریخ 1 آوریل تا 31مارس مورد ارزیابی قرار دهید. فراموش نکنید که مالیات بر مزایای جانبی ارتباطی با حقوق یا دستمزد پرداختی شما به کارمندان ندارد و رایجترین آنها نیز شامل موارد زیر میشود:

- استفاده کارکنان از خودروی شرکت برای مقاصد شخصی

- استفاده از پارکینگ خودرو

- پرداخت حق عضویت کارمندان در باشگاههای ورزشی

- دادن بلیط کنسرت، سینما، تئاتر و ...

- دادن هزینه مهدکودک، مدرسه و دانشگاه

- اعطای وام با سود پایینتر از حد معمول

مالیات بر شرکت

شرکتهای استرالیایی به جز آنهایی که واجد شرایط قانون CCIV هستند؛ باید برای درآمد کسبشده خود مالیات پرداخت کنند. در استرالیا شرکتها مشمول نرخ مالیات بر درآمد فدرال 30 درصد هستند که البته این میزان اخیرا برای شرکتهای «کوچک یا متوسط» به 25 درصد کاهش یافته است. نرخ مالیات کاهشیافته تنها مختص شرکتهایی است که گردش مالی کلی آنها کمتر از 50 میلیون دلار استرالیا باشد.

توجه داشته باشید که این نوع مالیات بر خلاف مالیات بر درآمد شخصی دارای نرخی ثابت است. فرض کنید شرکتی قصد دارد کسبوکار خود را گسترش دهد و میزان درآمد قابل ارزیابی و گردش مالی آن به ترتیب 104هزار و 50 میلیون دلار استرالیا است. این 104 هزار دلار شامل موارد زیر میشود:

- درآمد 100 هزار دلاری بدستآمده از راهاندازی کسبوکار

- درآمد بهره 4000 دلاری (3/8 درصد از 104 هزار دلار)

از آنجایی که درآمد بهره تنها 3/8% از درآمد قابل ارزیابی را شامل میشود، بنابراین شرکت مربوطه تنها باید 25% مالیات بپردازد.

مالیات بر دستمزد

مالیات بر دستمزد (Payroll Tax) نوعی مالیات ایالتی یا منطقهای است که بر اساس کل حقوقی که کارفرمایان به صورت ماهانه به کارکنان خود پرداخت میکنند؛ محاسبه میشود. نرخ این نوع مالیات معمولا بین 3 تا 7ردرصد است و میزان آن به حقوق پرداختی به کارکنان بستگی دارد.

به عنوان مثال در حال حاضر نرخ مالیات حقوق و دستمزد در ایالت نیو ساوت ولز ٪5.45 است و تنها کسبوکارهایی که سالانه بیش از 750،000 دلار دستمزد به کارکنان خود میدهند باید آن را پرداخت کنند. در مقابل ایالت ویکتوریا برای دستمزد سالانه 550،000 دلار آستانه معافیت مالیاتی Payroll Tax تعیین کرده و نرخ آن نیز 4.9٪ است. توجه داشته باشید که لزوما هر کسبوکاری نیاز به پرداخت چنین مالیاتی ندارد.

مالیات سازمانهای غیرانتفاعی

در استرالیا؛ بخش غیرانتفاعی (NFP) بسیار بزرگ و گسترده بوده و مزایای بسیاری را برای این کشور و شهروندان آن فراهم میکند. دولتهای ایالتی نیز امتیازات مالیاتی مختلفی را برای حمایت از سازمانهای غیرانتفاعی اعطا میکنند

این امتیازات با وجود کمک به افزایش میزان فعالیت سازمانهای غیرانتفاعی در این کشور باعث از بین رفتن درآمد بسیاری برای دولت میشود که میزان این هدررفت روزبهروز نیز در حال افزایش است.

محاسبه میزان مالیات دریافتی از این ارگانها کمی پیچیده است و نرخ آن بر اساس نوع فعالیت سازمان و اهدافی که دنبال میکند؛ مورد محاسبه قرار میگیرد. توجه داشته باشید که برخی سازمانهای غیرانتفاعی معاف از مالیات هستند و برخی از آنها نیز به دلیل کسب درآمد ملزم به پرداخت مالیات میباشند.

|

نرخ مالیات ATO |

میزان درآمد سالانه |

|

مالیات صفر |

0 تا 416 دلار |

|

55% به ازای هر دلار بیشتر از 416دلار |

417 تا 915دلار |

|

30% از مجموع کل درآمد مشمول مالیات |

916دلار و بیشتر |

مالیات بر زمین

در استرالیا افراد و نهادهایی که دارای زمینی با بیش از ارزش تعیین شده هستند، باید هر سال برای آن مالیات پرداخت کنند. نرخ این نوع مالیات نیز ایالت به ایالت متفاوت است و در برخی ایالتها مواردی مانند محل اصلی سکونت افراد، زمین کشاورزی و مکان استفاده شده توسط موسسات خیریه معاف از آن هستند.

برخی ایالتها از مقیاسهای تصاعدی استفاده میکنند. به عنوان مثال اگر ارزش زمین یا ملکی در ایالتهای نیو ساوث ولز و ویکتوریا به ترتیب کمتر از ۴۰۶،۰۰۰ و ۲۵۰،۰۰۰ دلار باشد؛ نیازی به پرداخت مالیات نیست.

مالیات مدیکر

مالیات مراقبتهای درمانی یا مدیکر (MediCare) مبلغی است که شما باید علاوه بر مالیات بر درآمد معمول به دولت استرالیا پرداخت کنید. پرداخت این نوع مالیات به تامین بخش بزرگی از هزینههای سیستم بهداشت عمومی استرالیا کمک فراوانی میکند و میزان آن نیز ۲ درصد است. پرداخت یا عدم پرداخت این نوع مالیات بستگی به میزان درآمد و شرایط شما و همسرتان دارد.

فرض کنید فردی در سال 81 هزار دلار درآمد دارد و با کسورات خالص پرداختی او 80 هزار دلار میشود. اگر فرد مورد نظر مجرد بوده و هیچ فرزند یا فرد وابستهای نیز نداشته باشد؛ در چنین حالتی باید 2 درصد از درآمد خود را به عنوان مالیات به بخش درمانی این کشور اختصاص دهد.

مالیات مدیکر: 0/02 * 80000 دلار = 1600 دلار

مالیات بر وسایل نقلیه موتوری

اگر وسیله نقلیه موتوری شما در یک ایالت خاص ثبت یا مالکیت آن به فرد دیگری منتقل شده باشد؛ ممکن است برای آن مالیات پرداخت کنید. نرخ این نوع مالیات بستگی به نوع وسیله نقلیه و شرایط مرتبط با انتقال آن دارد و هزینه آن نیز توسط خریدار پرداخت میشود.

مالیات بر خودروهای لوکس

مالیات بر خودروهای لوکس دارای یک نرخ ثابت 33 درصدی است که باید در هنگام فروش یا واردات آنها به استرالیا پرداخت شوند. لوکس بودن یا نبودن یک خودرو معمولا به ارزش خودرو و میزان سوختی که مصرف میکند؛ بستگی دارد. در مجموع نیز اغلب خودروهای با قیمت حداقل 60تا 75هزار دلار مشمول چنین مالیاتی میشوند.

مالیات خروج از کشور

وقتی فردی خاک استرالیا را ترک میکند؛ باید مالیات خروج از کشور یا PMC (مخفف Passenger Movement Charge) بپردازد. نرخ این مالیات یا عوارض ۵۵ دلار است و تمام افراد صرف نظر از اینکه پس از خروج دوباره به کشور بازمیگردند یا نه باید آن را بپردازند. PMC به محض فروش بلیت از افراد دریافت شده و سپس از طرف شرکت حملونقل مربوطه به حساب دولت واریز میشود.

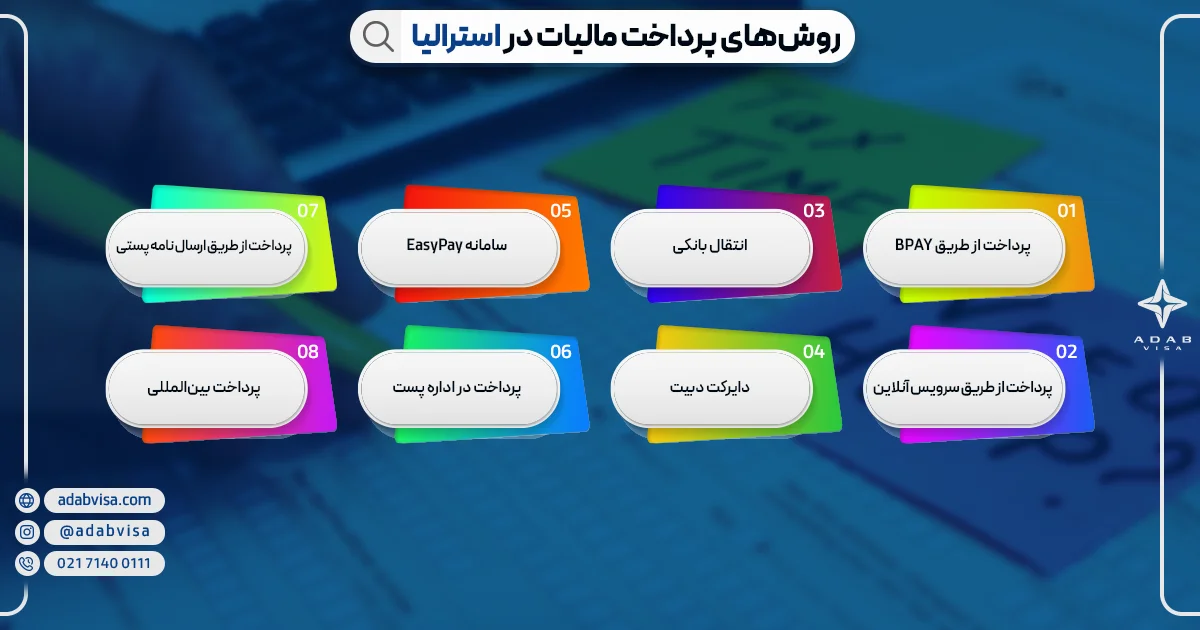

نحوه پرداخت مالیات در استرالیا

ساکنین و شهروندان استرالیا از طریق روشهای زیر میتوانند برای پرداخت مالیات در این کشور اقدام کنند:

1. پرداخت از طریق BPAY

سرویس آنلاین سریع و امنی است که با استفاده از آن میتوانید از طریق تلفن یا بانکداری اینترنتی قبضها و مالیات خود را پرداخت کنید. هر بار که پرداختی را با BPAY انجام میدهید؛ باید با وارد کردن شماره مرجع پرداخت (PRN) مطمئن شوید که مالیات شما به مقصد اشتباهی نمیرود. هر نوع مالیاتی دارای شماره PRN مخصوص به خود است و بنابراین حتما در وارد کردن آن دقت کنید. بیش از 45 هزار سازمان و شرکت مختلف از این شیوه پرداخت پشتیبانی میکنند و هر یک از آنها نیز دارای کدی به نام Biller Code است که برای پرداخت مالیات به آن نیاز دارید. به عنوان مثال Biller Code اداره مالیات استرالیا 75556است.

2. پرداخت از طریق سرویس آنلاین

با ثبتنام در سرویس آنلاین ATO، میتوانید به طیف وسیعی از خدمات و امکانات مالیاتی از جمله امکان پرداخت امن دسترسی داشته باشید. تمام افراد برای استفاده از این روش نیاز به PRN و یک کارت اعتباری معتبر (ویزا، مسترکارت یا امریکن اکسپرس) دارند و پرداخت با آن حدود 4روز کاری زمان میبرد. توجه داشته باشید که در هنگام پرداخت هزینهای توسط ارائهدهنده خدمات بانکی از حساب شما کم میشود که هیچ ارتباطی با ATO یا مالیات شما ندارد.

3. انتقال بانکی: شما همچنین برای پرداخت مالیات میتوانید از روش مستقیم استفاده کنید که اطلاعات پرداخت آن به شکل زیر است:

|

نام بانک |

بانک ذخایر استرالیا (Reserve Bank of Australia) |

|

کد شعبه (BSB) |

۰۹۳۰۰۳ |

|

شماره حساب |

۳۱۶۳۸۵ |

|

نام حساب |

حساب اعتباری ATO |

|

شماره مرجع |

شماره PRN اختصاصی شما |

نکته: در حال حاضر ATO از سرویس آنلاین PayID پشتیبانی نمیکند و ثبت و پرداخت مالیات در سامانه از این روش نیز حداکثر ۴ روز زمان میبرد.

3. دایرکت دبیت

روشی است که در آن شما این اجازه را به اداره مالیاتی میدهید تا به طور خودکار مالیات مشخص شده را از حساب بانکی شما کم کند. برای فعالسازی دایرکت دبیت باید از طریق یکی از روشهای زیر اقدام کنید:

- مراجعه به بخش Online Services وبسایت اداره مالیات استرالیا

- استفاده از بخش Online Services for Business وبسایت ATO

- تماس با شماره تلفن ۴۲ ۱۱ ۱۳ در روزهای دوشنبه تا جمعه بین ساعت ۸ تا ۱۸

نکته: توجه داشته باشید که تنها فرد دارنده کارت میتواند از روش Direct Debit استفاده کند.

5. سامانه EasyPay

سامانه تلفنی دولتی است که با آن میتوانید به آسانی مالیات خود را بپردازید. برای استفاده از این روش تنها باید با شماره تلفن ۰۸۹-۸۹۸-۱۳۰۰ تماس گرفته و مراحل مورد نیاز را به ترتیب انجام دهید.

6. پرداخت در اداره پست

در این روش کافیست به اداره پست مراجعه کرده و با ارائه بارکد ATO؛ مالیات خود را پرداخت کنید. توجه داشته باشید که دولت استرالیا قصد دارد به مرور پلتفرمهای آنلاین را جایگزین روشهای سنتی مانند مراجعه به اداره پست کند.

7. از طریق ارسال نامه پستی

استفاده از روشهای سنتی مانند ارسال نامه یا مراجعه به اداره پست به مرور جای خود را به سامانههای آنلاین خواهند داد و علاوه بر این پرداخت از طریق اینترنت با سرعت بسیار بیشتری انجام میشود. در نتیجه بهتر است تنها از طریق پلتفرمهای اینترنتی یا همان آنلاین اقدام کنید. با این حال قبل از پرداخت از طریق ارسال نامه باید به نکات زیر توجه کنید:

- بانک یا اداره پست ممکن است هزینهای را بابت خدمات انجام شده از شما دریافت کند.

- باید در نامه خود یک نسخه از آخرین فیش حقوقی خود را قرار دهید.

- استفاده از این روش زمانبر است.

8. پرداخت بینالمللی

روش دیگر پرداخت از طریق یک حساب بانکی در خارج از کشور است. برای پرداخت از طریق SWIFT یا هر روش انتقال پول بینالمللی دیگر حتما از یک مؤسسه مالی معتبر و دارای مجوز استفاده کرده و مطمئن شوید که هزینه درخواستی تنها به صورت دلار استرالیا واریز میشود. اطلاعات پرداخت بینالمللی مالیات در استرالیا به صورت زیر است:

|

نام بانک |

بانک ذخایر استرالیا |

|

شناسه بانک |

RSBKAU2S |

|

BSB |

093003 |

|

شماره حساب |

316385 |

|

نام حساب |

حساب اعتباری ATO |

|

فیلد ۷۰ (جزئیات پرداخت) |

شماره PRN اختصاصی شما |

نکته: اگر برای شرکت خاصی کار میکنید؛ کارفرمای شما مالیات را در زمان مشخص شده از حقوقتان کم کرده و به صورت مستقیم به حساب اداره مالیات این کشور واریز میکند. اگر هم خویشفرما هستید؛ در این صورت باید هر بار خودتان این کار را انجام دهید.

جرائم مالیاتی در استرالیا

کسانی که از روشهای فرار مالیاتی استفاده کرده یا پرداختهای خود را به تأخیر میاندازند به روشهای مختلفی توسط دولت استرالیا جریمه میشوند. با این حال اگر در زمان مشخص شده نمیتوانید بدهی مالیاتی خود را پرداخت کنید؛ در چنین شرایطی حتما قبل از رسیدن موعد مقرر با ATO تماس بگیرید زیرا ممکن است بتوانید با ارائه دلایل محکم زمان پرداخت مالیات خود را به تعویق بیندازید.

در مجموع اگر بدهی خود را به موقع پرداخت نکنید، به طور خودکار هزینه بهره عمومی (GIC) به بدهی شما اضافه میشود و تا زمانی که بدهی خود را تسویه نکنید؛ به صورت روزانه میزان آن افزایش پیدا خواهد کرد. دولت استرالیا همچنین به محض پایان مهلت قانونی پرداخت از طریق SMS، سامانه myGov، نامه یا تلفن با شما تماس خواهد گرفت. در صورت عدم همکاری نیز ممکن است اقدامات جدیتری بر علیه شما پیش گرفته شود یا حتی دولت از شما در دادگاه ایالتی شکایت کند.

تکس فری در استرالیا

اصطلاح تکس فری (Tax-free) اشاره به وضعیتی دارد که در آن افراد نیاز نیست مالیات پرداخت کنند. در استرالیا حالتهای مختلفی وجود دارد که شامل قانون تکس فری میشود. مهمترین شکل تکس فری حالتی است که در آن درآمد سالانه شما زیر 18 هزار و 200 دلار باشد. این نکته را فراموش نکنید که حتی اگر مشمول قانون تکس فری باشید؛ بازهم ممکن است از شما خواسته شود تا در اظهارنامه مالیاتی به میزان درآمد سالانه خود اشاره کنید. مثالهایی دیگر از معافیت مالیاتی عبارتند از:

- برخی کمک هزینهها و پرداختهای درسی و آموزشی

- برخی از حقوقهای بازنشستگی و پرداختهای دولتی مانند مستمری ازکارافتادگی

نکته 1: اگر میزان درآمد سالانه شما از 18 هزار و 200 دلار فرا رفت؛ حتما باید از کارفرمای خود درخواست کنید تا با برقرای تماس با ATO شما را از وضعیت تکس فری خارج کند. برای انجام این کار میتوانید از نامهای مانند زیر استفاده کنید:

نکته 2: اگر درآمد شما بالاتر از 18هزار و 200 دلار است اما بیش از حد مجاز مالیات پرداخت میکنید. در این صورت با ارائه PAYG به این موضوع اعتراض کرده و برای کاهش مالیات اقدام کنید.

ماشین حساب مالیاتی برای استرالیا

امروزه ماشینحسابهای آنلاین مختلفی وجود دارد که با استفاده از آنها میتوانید به آسانی میزان مالیات سالیانهای که باید بپردازید را محاسبه کنید. در ادامه ۲ عدد از رایجترین ماشینهای حسابهای مالیاتی آنلاین همراه با لینک آنها را مشاهده میکنید:

امروزه ماشینحسابهای آنلاین مختلفی وجود دارد که با استفاده از آنها میتوانید به آسانی میزان مالیات سالیانهای که باید بپردازید را محاسبه کنید. در ادامه ۲ عدد از رایجترین ماشینهای حسابهای مالیاتی آنلاین همراه با لینک آنها را مشاهده میکنید:

۱. روش اول استفاده از وبسایت MoneySmart است که متعلق به دولت استرالیا بوده و در آن میتوانید میزان مالیات خود را تنها در عرض چند ثانیه محاسبه کنید.

۲. گزینه دوم نیز وبسایت ATO است که توسط اداره مالیات استرالیا ایجاد شده و با کمک ماشینحساب آن میتوانید میزان مالیات پرداختی سالانه را محاسبه کنید. با این حال تا لحظه نگارش این مقاله در 31 مارس 2025 هنوز در این ماشینحساب آخرین تغییرات صورت گرفته در نرخ مالیات لحاظ نشده است و در نتیجه MoneySmart روش بهتری به شمار میآید.

نکاتی در رابطه با مالیات در کشور استرالیا

اگر ساکن استرالیا هستید و به تازگی با کلیات پرداخت مالیات در این کشور آشنا شدهاید؛ در این صورت بهتر است به نکات زیر توجه کنید:

- با افزایش درآمد؛ نرخ مالیات نیز به شکل تصاعدی زیاد میشود.

- فرار مالیاتی یا عدم پرداخت آن میتواند منجر به جریمههای سنگینی شوند.

- قوانین مالیاتی ممکن است به صورت منظم تغییر کنند.

- برای کسب اطلاع از آخرین تغییرات انجام شده تنها به وبسایت ATO مراجعه کنید.

- هر نوع مالیات در استرالیا دارای قوانین مخصوص به خود است.

- در هنگام پرداخت حتما باید از شماره PRN درست استفاده کنید.

- اظهارنامه مالیاتی و تمام اطلاعات مورد نیاز را حتما به صورت درست و در موعد مشخص شده ارسال کنید.

- به منظور جلوگیری از هر گونه جریمهای حتما در زمان تعیین شده مالیات خود را پرداخت کنید.

- برای پرداخت مالیات بهتر است از یکی از دو روش BPAY و سامانه پرداخت آنلاین ATO استفاده کنید.

آیا میتوان مالیات در استرالیا را کاهش داد؟

بله شما تحت شرایط خاصی میتوانید نرخ مالیات خود در کشور استرالیا را کاهش دهید. به عنوان مثال اگر شما برای خرید لباس فرم شرکت، انجام سفر کاری یا تهیه وسایل مرتبط با شغلتان مالیات پرداخت کردهاید؛ در این صورت میتوانید آن را پس بگیرید. از میان سایر موارد معاف از مالیات نیز میتوان به هدایا و کمکهای مالی، هزینههای مرتبط با کسب درآمد از طریق سرمایهگذاری، بیمه حمایت از درآمد و هزینههای مدیریت امور مالیاتی اشاره کرد. سیستم مالیاتی استرالیا کمی پیچیده است و از این رو برای درک نحوه کاهش مالیات به مثال زیر توجه کنید:

- فرض کنید سالانه 65،000 دلار درآمد دارید. طبق محاسبات باید 19هزار و پانصد دلار برای آن مالیات پرداخت کنید و میزان بازپرداخت مالیات شما نیز 1133 دلار خواهد بود.

- با این حال اگر در طول سال 3500 دلار صرف هزینههای مرتبط با کار کردهاید، در چنین حالتی تنها 61 هزار و پانصد دلار (3500- 65000) از درآمد شما مشمول مالیات میشود.

- این یعنی که شما فقط باید برای 61500 دلار از درآمد خود مالیات بپردازید و هر هزینه اضافی که قبلاً در طول سال پرداخت کردهاید نیز به شما بازگردانده خواهد شد.

- فرض کنید بر اساس محاسبات میزان بازگشت هزینه برابر با 1260 دلار است که به بازپرداخت مالیات اصلی شما یعنی 1133 دلار اضافه میشود. در نتیجه شما 2393 دلار (1133+ 1260) از دولت پس میگیرید.

نکته: برای پیگیری کاهشهای مالیاتی خود میتوانید از سامانه MyDeductions اداره مالیات دولت استرالیا استفاده کنید.

مقایسه نرخ مالیات در استرالیا و سایر کشورها

با استفاده از جدول زیر میتوانید به آسانی نرخ مالیات بر درآمد در استرالیا را با مهاجرپذیرترین کشورهای دنیا یعنی کانادا، آمریکا، فرانسه، آلمان، بریتانیا و نیوزلند مقایسه کنید:

|

نام کشور |

نرخ مالیات |

|

استرالیا |

حداقل صفر و حداکثر45% است. |

|

کانادا |

هر استان و قلمرو دارای نرخ مالیات مخصوص به خود است. با این وجود با گرفتن میانگین از تمام استانها میتوان به عدد 33% رسید. |

|

آمریکا |

نرخ مالیات فدرال در آمریکا حداقل 10و حداکثر 37% است. |

|

آلمان |

در سال 2025 حداقل و حداکثر مالیات بر درآمد در کشور آلمان به ترتیب 14 و 45 درصد است. |

|

بریتانیا |

حداقل20 و حداکثر 45 است و قانون تکس فری شامل مالیات بر درآمد نمیشود. |

|

فرانسه |

بسته به میزان درآمد بین 0 تا 45 درصد متغیر است. |

|

نیوزلند |

بسته به میزان درآمد بین 10/5 تا 39 درصد متغیر میباشد. |

سوالات متداول مالیات در استرالیا | سیستم مالیاتی استرالیا چگونه است؟

آیا مالیات بر درآمد در استرالیا زیاد است؟

خیر،استرالیا یکی از کم مالیات ترین کشورهای توسعه یافته جهان است.

براکتهای مالیاتی جدید در مقایسه با سال گذشته چگونه است؟

از اول جولای 2024 نرخ مالیات 19 درصد به 16 درصد و نرخ 32.5 درصد به 30 درصد کاهش یافت وآستانه مالیات 37 درصد از 120000 دلار به 135000 دلار و آستانه 45 درصد از 180000 دلار به 190000 دلار افزایش یافت.

آیا در استرالیا میزان مالیات بر درآمد برای افراد مهاجر و بومی یکسان است؟

خیر جواب منفی است. میزان مالیات بر درآمد در استرالیا به وضعیت اقامت افراد بستگی دارد. در مجموع نیز نرخ مالیات برای افراد غیر مقیم یا با وضعیت اقامت موقت نسبت به سایر ساکنین استرالیا بیشتر است. اما نکته مثبت این است که افراد غیر مقیم تنها برای درآمدی که از کشور استرالیا بدست میآورند باید مالیات بدهند.

آیا میزان مالیات در استرالیا بالاست؟

نرخ مالیات برای افراد با درآمد کم نسبتا پایین و برای کسانی که از درآمد بالایی برخوردار هستند؛ نسبتا زیاد است.

شماره کسبوکار استرالیایی چیست؟

شماره کسبوکار استرالیایی یا ABN (مخفف Australian Business Number) شمارهای ۱۱ رقمی است که توسط اداره ثبت مشاغل در استرالیا (Australian Business Register) صادر شده و سازمان مالیاتی این کشور از آن برای شناسایی کسبوکارها استفاده میکند.

شماره پرونده مالیاتی چیست؟

شماره پرونده مالیاتی یا TFN (مخفف Tax File Number) یک شماره منحصر به فرد است که از سوی اداره مالیات استرالیا برای افراد و سازمانها صادر شده و معمولا دارای ۹ رقم است.

آیا رمز ارزها در استرالیا شامل مالیات میشوند؟

بله در استرالیا اگر با هدف سرمایهگذاری از رمز ارزهای خود (بیتکوین، اتر و...) نگهداری میکنید؛ باید مالیات آنها را بپردازید. علاوه بر این هر گونه انتقال یا سواپ رمز ارزها نیز شامل مالیات میشود

آیا دانشجویان در استرالیا مالیات پرداخت میکنند؟

دانشجویانی که در استرالیا مشغول به کار هستند باید بدون در نظر گرفتن میزان درآمد خود و با ارائه اظهارنامه به دولت مالیات بدهند. ارائه این اظهارنامه تضمین میکند که امور مالیاتی شما به درستی و به شکلی قانونی انجام شده و همچنین در صورت نیاز با استفاده از آن میتوانید برای بازپرداخت مالیات اقدام کنید.

مالیات در استرالیا صرف چه هزینههایی میشود؟

مالیاتهای پرداختی در استرالیا صرف هزینههای مختلفی مانند خدمات اجتماعی، مراقبتهای درمانی، آموزش، توسعه و تعمیر جادهها و خطوط راهآهن، پارکهای ملی، امور دفاعی، پرداخت مستمریها و بسیاری از موارد دیگر میشود.

چگونه با اداره مالیات استرالیا تماس بگیرم؟

ساکنین استرالیا برای ارتباط با اداره مالیات این کشور میتوانند از شماره تلفن ۶۱ ۲۸ ۱۳ استفاده کنند. کسانی که در خارج از استرالیا هستند نیز با شماره ۱۱۱۱ ۶۲۱۶ ۲ ۰۰۶۱ میتوانند با ATO تماس بگیرند.

آیا فریلنسرها در استرالیا مالیات پرداخت میکنند؟

بله فریلنسرها نیز مانند سایر افراد جامعه باید مالیات پرداخت کنند.

دیدگاه ها (0 پاسخ)